اندیکاتور Stochastic استوکاستیک چیست؟

اندیکاتور Stochastic مومنتوم قیمت را اندازهگیری میکند. نوسانگر استوکاستیک Stochastic Oscillator اندیکاتوری مومنتوم تکانهای است که قیمت پایانی Close Price یک سهم یا رمزارز به خصوص را با دامنه قیمتی آن سهم طی یک دوره زمانی مقایسه میکند. حساسیت اوسیلاتور استوکاستیک نسبت به حرکات بازار را میتوان از طریق تعدیل دوره زمانی یا محاسبه میانگین متحرک کاهش داد.

این اندیکاتور با استفاده از مقادیر ۰ تا ۱۰۰ جهت نشان دادن وضعیت اشباع خرید Overbought و اشباع فروش Oversold سیگنالهای معاملاتی صادر میکند. اندیکاتور استوکاستیک یا نوسانگر تصادفی یکی از ابزارهای تحلیل تکنیکال است که برای تشخیص نواحی اشباع خرید و فروش و همچنین صدور سیگنالهای معاملاتی به کار میرود.

این اندیکاتور در دهه ۵۰ میلادی به دست فردی به نام لین ساخته شد. کار اون اینه که قیمت پایانی یک سهم یا رمزارز را نسبت به دامنه قیمت آن سهم طی بازه زمانی مشخص مقایسه کند. این نوسانگر بر مبنای نظریهای استوار است که بیان میکند در بازاری با روند صعودی قیمتها در محدوهای نزدیک به سقف بسته میشود و متقابلاً در بازاری نزولی قیمتها در حوالی کف بسته میشود.

این اندیکاتور مقادیر ۰ تا ۱۰۰ به خود میگیرد که زیر ۲۰ نشاندهنده وضعیت اشباع فروش و بالای ۸۰ هم بیانگر اشباع خرید است. بروز واگرایی میان خط اندیکاتور و روند قیمت میتواند به سیگنال بازگشت روند تعبیر شود. بهتر است از این اندیکاتور در بازارهای رنج و کمدامنه استفاده کرد.

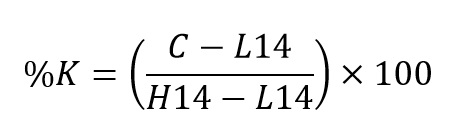

شیوه محاسبه اندیکاتور Stochastic

C آخرین قیمت پایانی.

L14 کمترین قیمت معامله شده در ۱۴ روز اخیر است.

H14 بیشترین قیمت معامله شده در ۱۴ روز اخیر است.

K% مقدار فعلی اندیکاتور استوکاستیک است.

نکته: گاهی K% با عنوان اندیکاتور استوکاستیک سریع شناخته میشود. اندیکاتور استوکاستیک آهسته نیز که با D% نمایش داده میشود، با گرفتن میانگین متحرک سه دورهای از K% به دست میآید.

نظریه عمومیای که مبنای این اندیکاتور است بیان میکند که در بازاری با روند صعودی، قیمتها در محدوهای نزدیک به سقف بسته میشود و متقابلاً در بازاری با روند نزولی، قیمتها در حوالی کف بسته میشود. سیگنال معاملاتی هنگامی صادر میشود که K% میانگین متحرک سه دورهای ( یا همان D%) را قطع کند. تفاوت میان اوسیلاتور استوکاستیک آهسته و سریع در این است که K% آهسته یک دوره کند شدن دارد و در آن هموارسازی داخلی K% را کنترل میکند. تنظیم میانگین متحرک بر ۱ دوره معادل همان اندیکاتور استوکاستیک سریع K% است.

مفهوم اندیکاتور Stochastic

اندیکاتور استوکاستیک دامنه نوسان محدودی داره همواره در بازه ۰ تا ۱۰۰ تو نوسان هست و وضعیت اشباع خرید و فروش رو از این طریق مشخص میکنه. به صورت سنتی مقادیر بالای ۸۰ به عنوان محدوده اشباع خرید و مقادیر زیر ۲۰ نیز به عنوان منطقه اشباع فروش در نظر گرفته میشود.

با این حال این دو وضعیت همیشه نشاندهنده حرکت بازگشتی روند نیستن ممکنه یک روند بسیار قوی وضعیت اشباع خرید یا فروش خود را برای مدتی طولانی حفظ کند. در عوض تریدرها باید به دنبال تغییرات اندیکاتور استوکاستیک باشند که بیانگر تغییر روند است. نمودار اندیکاتور استوکاستیک Stochastic Oscillator عموماً از دو خط تشکیل میشود. یکی نمایانگر مقدار واقعی نوسانگر و دیگری نشاندهنده میانگین متحرک ساده سه روزه است.

از آنجایی که فرض میشود قیمت تابع مومنتوم سرعت و شتاب تغییر قیمت است لذا تقاطع این دو خط به عنوان سیگنالی مبنی بر بازگشت روند تلقی میشود زیرا این امر بیانگر تغییری بزرگ در مومنتوم روزانه است. واگرایی میان نوسانگر استوکاستیک و روند قیمت نیز سیگنال بازگشتی مهمی تلقی میشود.

محدودیتهای استفاده از اندیکاتور Stochastic

اولین محدودیت این نوسانگر به ایجاد سیگنالهای اشتباه و نامعتبر مربوط است. هنگامی که این اندیکاتور سیگنال معاملاتی صادر میکند اما حرکت قیمت با سیگنال همراستا نیست سیگنال اشتباه صادر شده هست. سیگنال اشتباه زمانی بیشتر تکرار میشه که وضعیت بازار متلاطم باشه. یکی از راهحلهای این مشکل استفاده از فیلتر برای تعیین روند قیمت است. به این صورت که سیگنال صرفاً زمانی منظور شود که همراستا با روند قیمت باشد.

برای دیدن مطالب بیشتر روی لینک های زیر کلیک کنید