آموزش اندیکاتور ایچیموکو در تحلیل تکنیکال

امروزه تحلیل تکنیکال در میان معاملهگران و تحلیلگران از محبوبیت بالایی برخوردار است. به همین منظور، آموزش ابزارهای تحلیل تکنیکال بسیار مهم و کاربردی است. یکی از ابزارهای کاربردی در این حوزه، اندیکاتورها و یکی از کاربردیترین اندیکاتورها، اندیکاتور ایچیموکو است.

اندیکاتور ایچیموکو از مهمترین سیستمهای معاملاتی امروزی به حساب میآید. این اندیکاتور اولین بار توسط ژاپنی ها ایجاد شد. ایچیموکو کارایی بسیار خوبی در قالبهای زمانی مختلف مانند هفتگی یا دقیقهای دارد. در ادبیات ژاپن، ایچیموکو به معنی ایجاد تعادل در یک نگاه میباشد. ابر ایچیموکو ب، این امکان را به دلیل فرم خاصی که دارد به معاملهگر میدهد تا در لحظه، صعودی یا نزولی بودن روند را تشخیص دهد.

مهمترین کاربرد ایچیموکو تشخیص خطوط مقاومت و حمایت است. همچنین این اندیکاتور در تحلیل تکنیکال خط روند را مشخص، شتاب روند را اندازهگیری و سیگنال ورود یا خروج معاملاتی را صادر میکند. به عبارتی ایچیموکو، از معدود اندیکاتورهایی است که روند آینده را نیز تا حدود بسیار زیادی مورد تجزیه و تحلیل قرار میدهد.

تاریخچه

تاریخچه

اولین بار در سال ۱۹۶۰ میلادی یک گزارشگر ژاپنی به نام گوئیچی، بررسی و تلاش برای یافتن اندیکاتوری که به صورت گرافیکی و مصور روند بازار را مشخص کند، آغاز کرد. در دهه ۱۹۹۰ میلادی، با پیشرفت های نرم افزاری در دنیای تحلیل تکنیکال، تعداد افرادی که در غرب از اندیکاتور ایچیموکو استفاده میکردند به شدت افزایش یافت.

اندیکاتور ایچیموکو

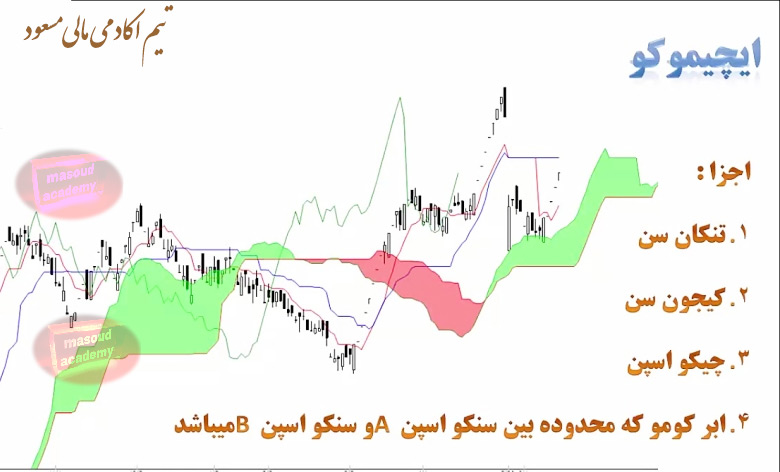

ایچیموکو شامل ۵ خط است که دو خط از پنج خط، ابر ایچیموکو (Ichimoku Cloud) را تشکیل میدهند. این خطوط در قالب میانگین ۹ دورهای، ۲۶ دورهای، میانگینی از دو میانگین مذکور، میانگین ۵۲ دورهای و چیکو (به معنی دره کمعمق) از قیمتها هستند.

- تنکانسن

- کیجونسن

- سنکو A

- سنکو B

- ابر کومو

- چیکو

تنکانسن

تنکانسن که با نام خط تبدیل (Conversion Line) نیز شناخته میشود، توسط میانگین بیشترین قیمت بالا و کمترین قیمت پایین، در ۹ دوره قبلی محاسبه میگردد.

۲ ÷ (کمترین قیمت پایین ۹ دوره اخیر + بیشترین قیمت بالای ۹ دوره اخیر ) = فرمول محاسبهی تنکان

نکته مهمی که باید به آن توجه کنیم این است که تنکانسن با میانگین متحرک نمایی و میانگین متحرک ساده تفاوتهایی دارد. مهمترین تفاوت این است که میانگین متحرک نمایی و ساده نسبت به تنکانسن، نوسان کمتری را تجربه میکنند.

لازم به ذکر است که تنکان به عنوان خط حمایتی در خصوص سهمهایی با روند صعودی هستند، تاثیر گذاشته و برای سهمهایی که روند نزولی دارند، تنکان نقش خطی مقاومتی را بازی میکند.

کیجونسن

کیجونسن که به عنوان خط پایه (Base Line) نیز شناخته میشود از محاسبهی میانگین بیشترین قیمت بالا و کمترین قیمت پایین در ۲۶ دوره قبل حاصل میشود. همانند تنکانسن این خط میتواند هر چارچوب زمانی را در برگیرد.

۲ ÷ ( بالاترین قیمت ۲۶ دوره + پایینترین قیمت ۲۶ دوره ) = فرمول محاسبهی کیجون

به عبارتی دیگر کیجون بین خریداران و فروشندگان نشانگر تعادل قدرت است. در صورتی که قیمت یک سهم در ۲۶ دوره اخیر در یک بازه در حال نوسان باشد، قیمت تعادلی، نقطه وسط این بازه خواهد بود.

زمانی که کیجون پایین قیمتها قرار گیرد، روند صعودی است و اگر قیمتها در پایین آن باشند، روند را نزولی در نظر میگیریم. در واقع کیجون باعث به وجود آمدن خط حمایت قوی در روند صعودی شده و همچنین در روند نزولی خط مقاومت برای قیمت ایجاد میکند.

سنکو A

به میانگین دو بخش تنکان و کیجون، سنکو A میگویند. این خط در اندیکاتور ایچیموکو، ۲۶ روز آتی را پیشبینی میکند.

۲ ÷ ( کیجون + تنکان ) = فرمول محاسبهی سنکو A

اگر سنکو A در حال افزایش باشدروند قیمت را صعودی در نظر میگیریم، در غیر اینصورت روند قیمت نزولی خواهد بود.

سنکو B

به میانگین بیشترین نقطه بالا و کمترین نقطه پایین در ۵۲ روز گذشته سنکو B میگویند. با استفاده از این خط میتوان ۲۶ روز آینده را پیشبینی کرد.

۲ ÷ ( بیشترین قیمت بالای ۵۲ دوره قبل + کمترین قیمت پایین ۵۲ دوره قبل ) = فرمول محاسبهی سنکو B

اگر سنکو B در حال افزایش باشد، روند قیمت را صعودی در نظر میگیریم در غیر اینصورت روند قیمت نزولی خواهد بود. سنکو B نیز مانند سنکو A میتواند به عنوان خط حمایتی یا مقاومتی برای روند قیمت سهم، نقش ایفا کند.

در تحلیل سنکو A و B این است که سنکو A نسبت به B حساستر و اندیکاتور سریعتری محسوب میشود. زمانی که قیمت سهمی در حال رشد باشد، سنکو A با توجه به اینکه حساستر و سریعتر است مقدار بیشتری را نسبت به سنکو B نمایش خواهد داد بنابراین اگر سنکو A بالای سنکو B قرار گیرد، روند را صعودی در نظر میگیریم.

ابر کومو

مهمترین بخش ساختار ایچیموکو را میتوان کومو دانست. نام دیگر کومو ابر است. کومو یا ابر به فضای ایجاد شده بین ۲ خط سنکو A و سنکو B میگویند. در تحلیل تکنیکال کومو را به عنوان ناحیه حمایتی و مقاومتی معتبر میشناسیم.

تحلیل ابر کومو

- هنگامی که خط تنکان بالای خط کیجون قرار دارد و به طور هم زمان هر دو آنها در بالای ابر کومو قرار میگیرند، نشانی از صعودی شدن روند سهم می باشد که آن را سیگنال خرید تلقی میکنیم.

- هنگامی که خط کیجون بالای خط تنکان قرار دارد و به طور هم زمان هر دو آنها در پایین ابر کومو قرار دارند، نشانی از نزولی شدن روند سهم میباشد که آن را سیگنال فروش تلقی میکنیم.

- هنگامی که قیمت در داخل و میانه ابر کومو قرار گیرد، پوزیشنی برای خرید یا فروش سهم نباید اتخاذ شود که در این حالت قیمت را ایستا به شمار میآوریم.

چیکو

چیکو در زبان ژاپنی به معنی دره کمعمق است و به زبان ساده، خطی است که قیمت فعلی را با قیمت ۲۶ روز قبل بررسی و مقایسه میکند. با تحلیل چیکو در اندیکاتور ایچیموکو ما متوجه ۲ نکته بسیار مهم میشویم.

- آیا بازار روند خاصی دارد؟

- قدرت این روند چقدر است؟

تحلیل چیکو

- اگر چیکو بالاتر از قیمت ۲۶ روز قبل باشد، نمودار صعودی است و اگر پایینتر باشد روند سهم نزولی خواهد بود.

- اگر از سقف یا کف چیکو خطوطی افقی رسم کنیم، این خطوط حاصل شده مقاومت و حمایت قدرتمندی برای روند سهام خواهند بود.

نحوه معامله با اندیکاتور ایچیموکو

نحوه معامله با اندیکاتور ایچیموکو

همانند اجزای اندیکاتور ایچیموکو، سیگنالهای خرید و فروش نیز به دستهبندیهای مختلف تقسیم میشوند:

تحلیل قیمت و خط تنکانسن

- زمانی میتوان پوزیشن خرید گرفت که اگر قیمت بالای خط تنکان قرار گیرد، خط تنکان به عنوان حمایت کوتاه مدت عمل خواهد کرد و روند در کوتاه مدت، رو به رشد و صعودی است.

- زمانی با سیگنال فروش مواجه هستیم اگر قیمت در پایین خط تنکانس قرار گیرد، خط تنکان به عنوان مقاومت عمل خواهد کرد و روند در کوتاه مدت نزولی است.

تحلیل قیمت و کیجونسن

- اگر قیمت بالای خط کیجون قرار گیرد، خط کیجون به عنوان حمایت ظاهر خواهد شد و روند در کوتاه مدت رو به رشد و صعودی است.در این حالت میتوان پوزیشن خرید گرفت.

- اگر قیمت در پایین خط کیجون قرار گیرد، خط کیجون به عنوان مقاومت عمل خواهد کرد و روند در کوتاه مدت نزولی است. پس با سیگنال فروش مواجه هستیم.

تحلیل وضعیت قیمت و ابر کومو

- اگر قیمت بالای ابر کومو قرار گیرد، ابر کومو نقش حمایت را دارد و روند صعودی است.

- اگر قیمت پایین ابر کومو قرار گیرد، ابر کومو در نقش مقاومت ظاهر میشود و ما در چارت سهم با روند نزولی و سیگنال فروش رو به رو هستیم.

- میزان قابل اعتماد و قدرتمند بودن حمایت یا مقاومت ابر کومو به ضخامت ابر کومو بستگی دارد.

- اگر قیمت در درون ابر کومو باشد، روند خاصی وجود ندارد و بهتر است که داخل ابر کومو پوزیشنی نگیریم.

تحلیل وضعیت قیمت و چیکو

- اگر چیکو بالای نمودار قیمت قرار گیرد، روند صعودی و نشاندهنده یک سیگنال خرید است.

- اگر چیکو پایین نمودار قیمت قرار گیرد، روند نزولی و نشاندهنده یک سیگنال فروش است.

استراتژی کراس تنکانسن/کیجونسن

بر اساس استراتژی کراس تنکان/ کیجون اتخاذ پوزیشن خرید یا نگهداری یک سهم هنگامی اتفاق میافتد که تنکان در حال رشد و بالا رفتن، از کیجون رد شود و عبور کند. هنگامی که تنکان به سمت پایین کیجون را قطع میکند، سهامدار باید پوزیشن فروش بگیرد. بر اساس ایچیموکو عملکرد کراس تنکان/کیجون به وضعیت آن نسبت به ابرکومو بستگی دارد.

- اگر این قطع شدن در بالای ابر کومو اتفاق افتد، آن را یک سیگنال صعودی قوی به حساب میآوریم.

- اگر این قطع شدن در پایین ابر کومو رخ دهد به عنوان یک سیگنال صعودی ضعیف در نظر گرفته میشود.

- اگر قطع شدن مذکور در میانه ابر کومو رخ دهد آن را سیگنال صعودی خنثی به حساب میآوریم.

روند معکوس کلیه تحلیلهای بیان شده در کراس نزولی نیز صدق میکند.

استراتژی کراس کیجونسن

زمانی پوزیشن خرید میگیریم که قیمت در قسمتی بالاتر از کیجون بسته شده باشد و زمانی پوزیشن فروش میگیریم که قیمت بسته شدن کمتر از خط کیجون باشد. بر اساس ساختار اندیکاتور ایچیموکو، عملکرد کراس کیجون به وضعیت قرارگیری آن نسبت به ابرکومو بستگی دارد:

- اگر قیمت بالاتر از کیجون بسته شود و این کراس اور در قسمت بالای ابرکومو اتفاق بیوفتد، آن را یک سیگنال صعودی قوی میشناسیم.

- اگر قیمت در ناحیهای بالاتر از کیجون بسته شود، اما کراس اور پایینتر از ابر کومو باشد، آن را یک سیگنال صعودی ضعیف به حساب میآوریم.

- اگر قیمت در قسمت بالایی خط کیجون بسته شود و بین ابر کومو قرار گرفته باشد، آن را یک سیگنال صعودی خنثی به شمار میآوریم.

تعیین حد ضرر

برای تعیین حد ضرر در استراتژی ایچیموکو بهترین روش توجه به سیگنال های خرید و فروش هست. در بالا توضیح داده شد که چه زمانی سیگنال های فروش صادر میگردد. سهامداران به محض دریافت سیگنال فروش باید با ضرر اندک از روند نزولی خارج شوند تا از ضرر بیشتر پیشگیری کنند.

ارتباط ایچیموکو و هیکن آشی

در تحلیل تکنیکال اندیکاتور ایچیموکو، میتوان به جای کندل های کلاسیک از هیکن آشی استفاده کرد. هیکن آشی یک نوع نمودار در سیستم تحلیل تکنیکال است که در آن از کندلهای میانگین قیمت استفاده میشود. . در واقع هیکن آشی، شلوغی اندیکاتور ایچیموکو را کمتر کرده و به منظور سهولت بررسی و تحلیل روند استفاده میشود. با استفاده از هیکن آشی در ایچیموکو میتوان روند بازار را شناسایی و قیمتهای آتی را پیشبینی کرد. این نمودار به منظور سهولت بررسی و تحلیل روند استفاده میشود.

نحوه استفاده و تحلیل نمودار هیکن آشی

این نمودار ۵ سیگنال عمده از خود تولید میکند که با تحلیل آنها میتوانیم روندها و پوزیشنهای خرید را شناسایی کنیم

- کندلهای سفید یا سبز که سایهی زیرین نداشته باشند نشاندهنده روند صعودی قدرتمند هستند.

- کندلهای سفید یا سبز از روند رو به رشد خبر میدهند.

- کندلهای کوتاهی که در بالا و پایین خود سایه دارند نشان دهندهی احتمال وجود تغییر در روند سهم هستند. معاملهگرانی که ریسک پذیراند در این جا پوزیشن خرید و فروش میگیرند، ولی بقیه منتظر کندل تاییدی میمانند تا تصمیمگیری کنند.

- کندلهای سیاه یا قرمزی که از روند نزولی خبر میدهند.

- کندلهای سیاه یا قرمزی که سایه ای در قسمت بالایی ندارند و نشان دهندهی روند نزولی قدرتمند هستند.

جمعبندی

یکی از پر کاربردترین ابزارها در تحلیل تکنیکال اندیکاتور ایچیموکو است که تحلیلگران برای تشخیص روند پیشرو از آن استفاده میکنند. به طور کلی در تحلیل تکنیکال هنگام استفاده از اندیکاتورها بهتر است به سایر الگوها و اندیکاتورها نیز توجه شود تا تحلیل صورت گرفته قابل اعتمادتر و کم ریسکتر باشد.

تاریخچه

تاریخچه نحوه معامله با اندیکاتور ایچیموکو

نحوه معامله با اندیکاتور ایچیموکو

آیا میشود قیمت سهم نزولی باشد ولی ابر کومو صعود کند؟!